“選擇比努力重要”、“否極終將泰來”,人生如此,投資亦如此。國內A股依舊“磨底”,國內債券走勢再度“糾結”,但若是把眼光望向暗淡許久的中資美元債,“柳暗花明”的感受席卷而來。猛烈調整一年半左右的中資美元債,隨著聯儲加息進入后半程和國內“穩增長”政策接踵而至, 再度打開配置的窗口。

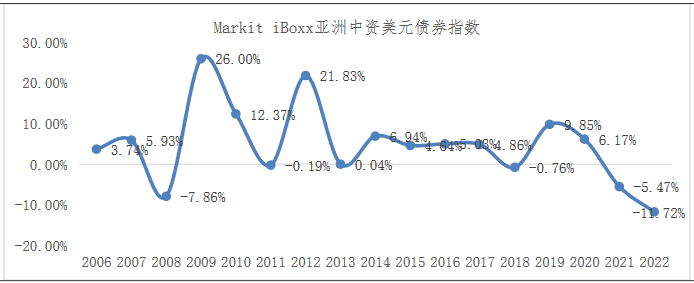

1)經歷一年半的調整,中資美元債單年度收益體驗已是2006年以來最差:今年以來,截至11月30日,Markit iBoxx亞洲中資美元債券指數下跌11.72%;

2)投資中資美元債核心盯住兩點:投資級中資美元債收益率由基準利率主導,高收益中資美元債收益率更多取決于信用利差;

3)前期基準利率和信用利差 “雙雙承壓”:前期基準利率受美聯儲大幅加息大幅走高,而信用利差則因為國內地產下行和房企信用風險蔓延大幅走闊;

4)近期“兩重壓制”改善,利率上行頂部隱現:美國10月通脹不及預期+失業率略超預期,美聯儲加息有望放緩。國內“穩地產”政策“三箭齊發”,信用利差有望企穩;

5)短期方向難定,但對于債券而言,高收益率是最大的底氣:從歷史看,通脹黏性較高,不排除未來美聯儲的態度或有所反復進而帶動收益率波動,但目前到期收益率處于5.5%以上的投資級中資美元債“底氣”漸顯,簡單持有到期收獲已不菲,更何況,中長期還有看向未來利率下行進而使得交易價格上漲的“期權”。

中資美元債單年度收益體驗已是2006年以來最差

今年以來,截至11月30日,Markit iBoxx亞洲中資美元債券指數下跌11.72%,而2008 年金融危機時期也僅下跌7.9%,當前中資美元債單年度收益體驗已是2006年以來最差的時刻。

從原因來看,回到中資美元債的定價上,中資美元債收益率可拆分為無風險利率+流動性溢價+信用風險溢價+匯兌損益。核心盯住兩點:投資級中資美元債收益率由基準利率主導,高收益中資美元債收益率更多取決于信用利差。前期基準利率受美聯儲大幅加息大幅走高, 10 年期美債收益率從年初的1.52%最高升至4.25%,受此影響,2022年內投資級中資美元債收益率上行至2015年以來高位。2022年11月初,Markiti Boxx亞洲中資美元債投資級到期收益率一度升至6.80%,創2015年以來最高值。而信用利差則因為國內地產下行和房企信用風險蔓延大幅走闊,投資級利差最高飆升至2500BP上方。

持有中資美元債的收益體驗已是2006年以來最差

數據來源:wind,截至2022-11-30

數據來源:wind,截至2022-11-30

近期“兩重壓制”改善,利率上行頂部隱現

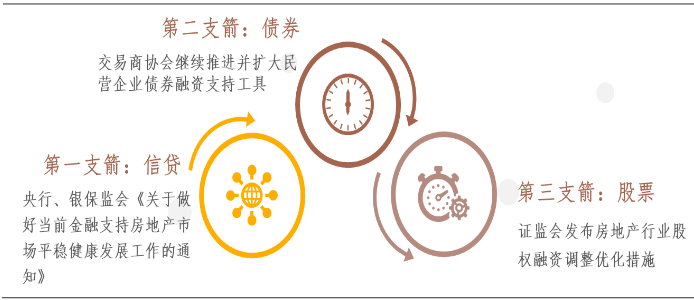

一方面,美國10 月CPI 同比7.7%,核心CPI 同比6.3%,失業率3.7%,“通脹壓力緩解+失業率略超市場預期”下,美聯儲12月加息大概率放緩至50BP,后續市場預期再加兩次25bp,基準利率終點在5%-5.25%。中短期美債利率或跟隨政策利率繼續上升,但長端利率或將price in遠期的降息,未來10年期美債利率突破前高的風險偏低。另一方面,面對經濟下行壓力和房地產困局,“保交樓、穩民生”力度持續加大。近期,信貸、債券、權益“三箭齊發”改善房地產融資環境,信用壓力有望得到緩解。

房地產融資環境改善,美元債信用壓力有望得到緩解

數據來源:公開資料整理

數據來源:公開資料整理

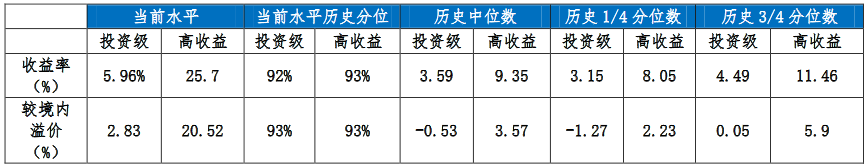

短期方向難定,但高收益率是債券最大的底氣

從歷史看,通脹黏性較高,不排除未來美聯儲的態度或有所反復進而帶動收益率波動,但目前到期收益率處于5.5%以上的投資級中資美元債“底氣”漸顯,簡單持有到期收獲已不菲,更何況,中長期還有看向未來利率下行進而使得交易價格上漲的“期權”。

中資美元債收益率、利差分位數水平

數據來源:中金公司,分位數自2008-04-30起算,截至2022-11-16

數據來源:中金公司,分位數自2008-04-30起算,截至2022-11-16

配置美元債,或可關注富國全球債券基金(QDII)(人民幣份額:100050/美元份額:007140)。

了解更多

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損.基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利, 也不保證最低收益.過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。